Service

民事信託について

民事信託

民事信託とは

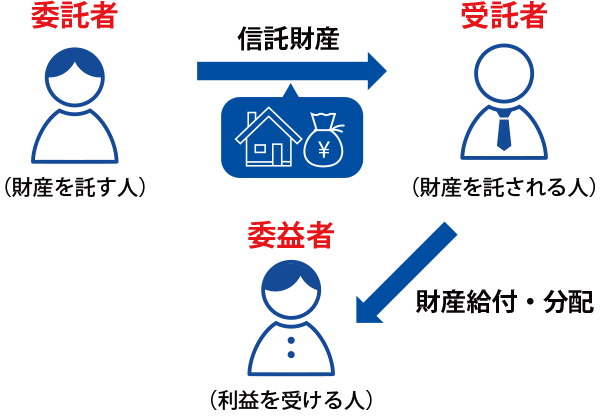

信託とは、ごく簡単にいうと「信じて託す」との文言のとおり「自分の財産を誰かに預けて有効活用してもらい、そこから得られた利益を自分(または自分が指定した人)が受け取る方法」のことです。

信託の種類

信託は、大きくは「商事信託」と「民事信託」の2種類に分類できます。

「商事信託」

信託銀行や信託会社が財産の所有者から財産を託され(受託者となり)、管理や承継を行います。

信託銀行等の受託者が信託報酬を得るために業務として行う信託で、信託業法の制約の下、信託銀行や信託会社が行うものになります。

商事信託には、投資商品としての「投資信託」、また厳密にいうと信託ではないのですが、信託銀行等の“遺言公正証書作成コンサルティング+遺言書保管+遺言執行”までを行うことをまとめて商品とした「遺言信託」があります。

「民事信託」

商事信託とは反対に、受託者が信託報酬を得ないで行う信託です。

財産の所有者の家族や親族など信頼できる人が財産を託され(受託者となり)、管理や承継を行います。

そのなかで、家族が受託者となる場合を「家族信託」、障碍を抱える子の生涯資産管理を目的とする場合を「福祉信託」、個人が受託者であるために呼び名が派生した「個人信託」、それら呼び方こそ違いますが、いずれも「民事信託」です。

平成19年から施行されている新信託法のもとでは、営利を目的としない形(民事信託)なら信託業者以外の人が受託者となることができるようになりました。

近年、新たな相続の方法として民事信託が注目され始めたのは、この新信託法の施行がきっかけといえます。

民事信託の特長

大きく別けて5つの特長があります。

-

- 柔軟な資産運用が可能であり、定めによっては、「委託者」が死亡しても継続して長期にわたる財産管理機能がある。

- 「委託者」の債権者は差押えできない倒産隔離機能がある。

- 「受託者」の債権者は差押えできない倒産隔離機能がある。

- 財産の跡継ぎ遺贈に類似の行為、民法(遺産分割・遺贈)ではできない行為ができる。

- 相続手続が回避できる。

民事信託の活用

上記の特徴を踏まえ、これからの財産管理の一手法として利用が期待できます。

具体的には、認知症対策(認知症等による資産凍結回避策)や事業承継、倒産対策等、幅広く活用が期待できます。

民事信託と成年後見制度の違い

成年後見制度には以下のようなデメリットがあります。

-

- 実際に認知症になるまでは、成年後見の形をスタートすることができない。

- 裁判所を通して手続きを行うので、柔軟な資産運用が難しい。

- 金額の大きい財産を移転するときには、その都度家庭裁判所の許可が必要になる。

一言でいうと「柔軟に資産の運用管理をするのが難しい」ということがいえますが、逆に家庭裁判所の監督のもと資産管理を行うため、安全ともいえます。

この点において民事信託は、よりスムーズに財産の管理運用を行うことが可能です。

民事信託は「信託契約」という形で財産の運用方法を定めることができますから、自分の財産の一部のみを子供に任せたり、「こういう状態になったら、これだけのお金を使う。この不動産を売って生活費に充てる。」というように柔軟に財産の使い道を指定したりすることが可能です。

ただ、民事信託にもデメリットがあります。

-

- 受任者の能力が問われる。

- 所得税の計算上、損益通算ができない。

- 信託に関する判例が少ない。

民事信託と成年後見制度は、どちらもそれぞれ一長一短ありますので、事情に応じ、その両方の制度の併用も含め、当事務所が適切に助言いたします。

ご相談、お見積り・費用のことなら

お気軽にお問い合わせ下さい。

電話予約で時間外及び定休日でも対応可能

平日/9:00〜18:00